广发证券银行分析师 倪军、文雪阳、王宇

核心不雅点

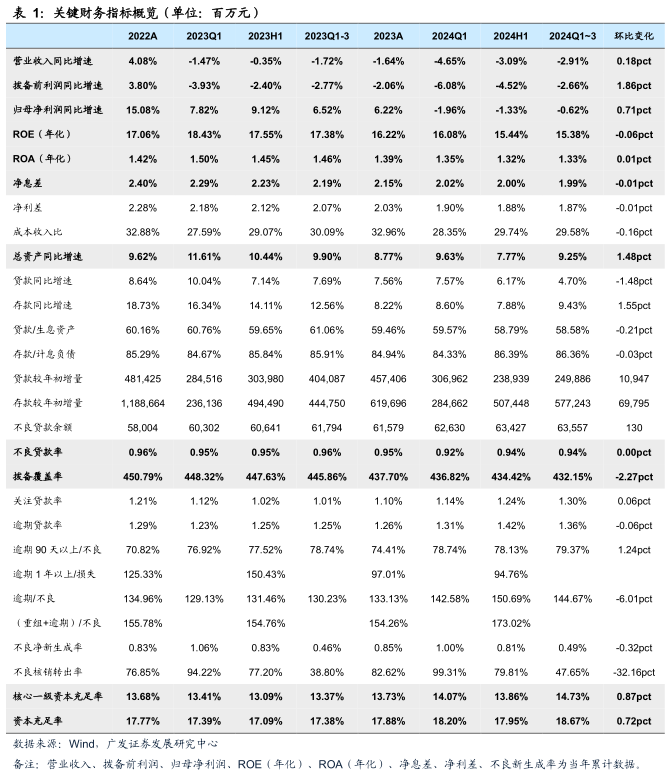

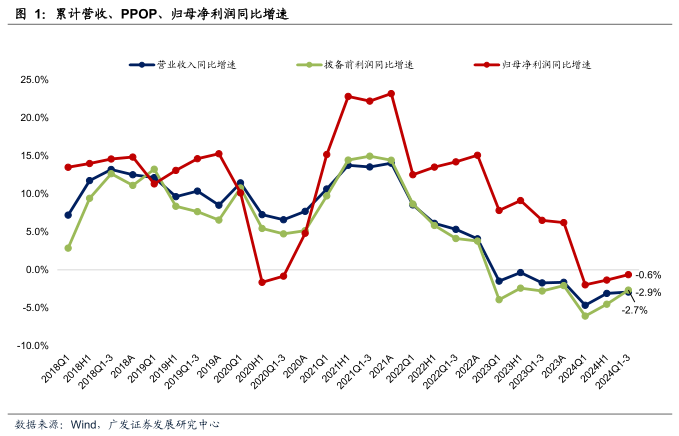

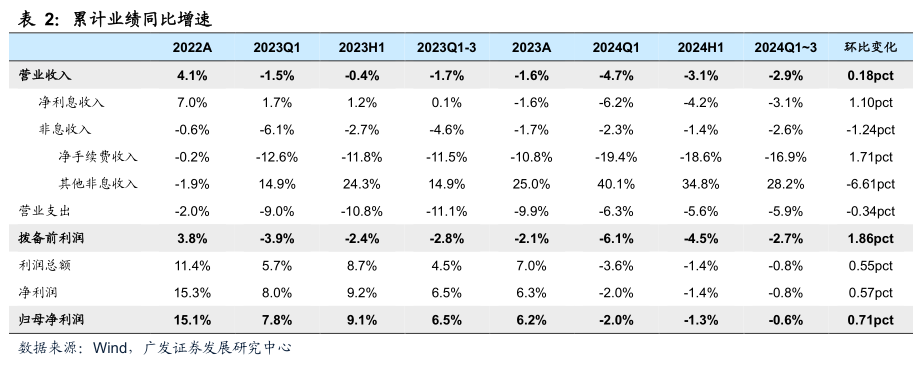

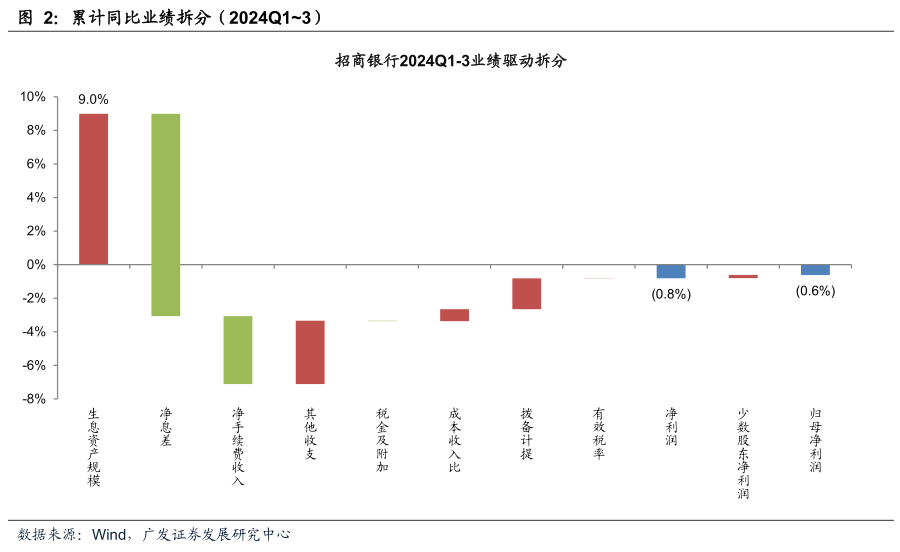

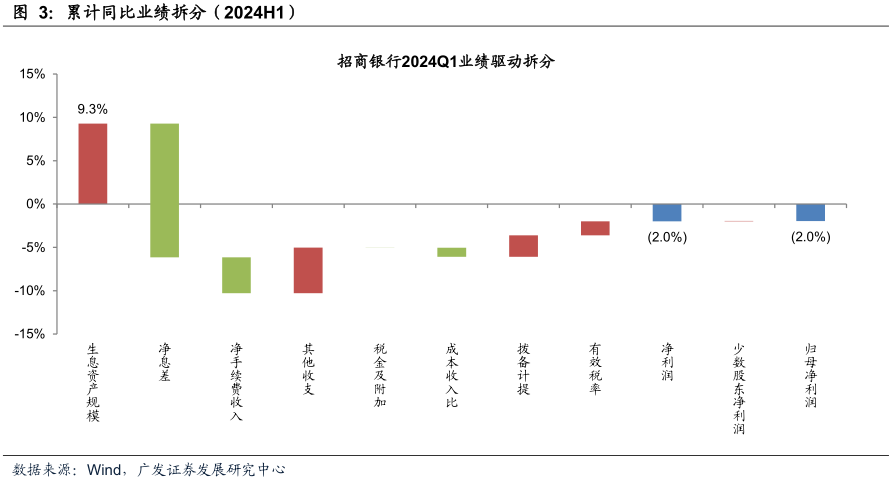

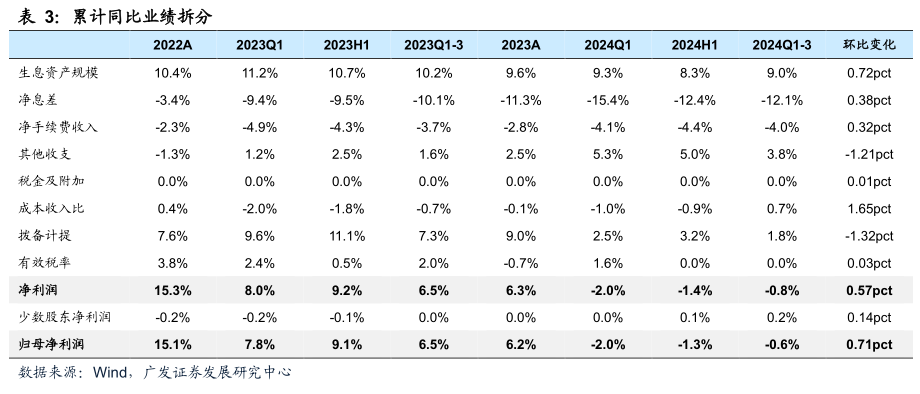

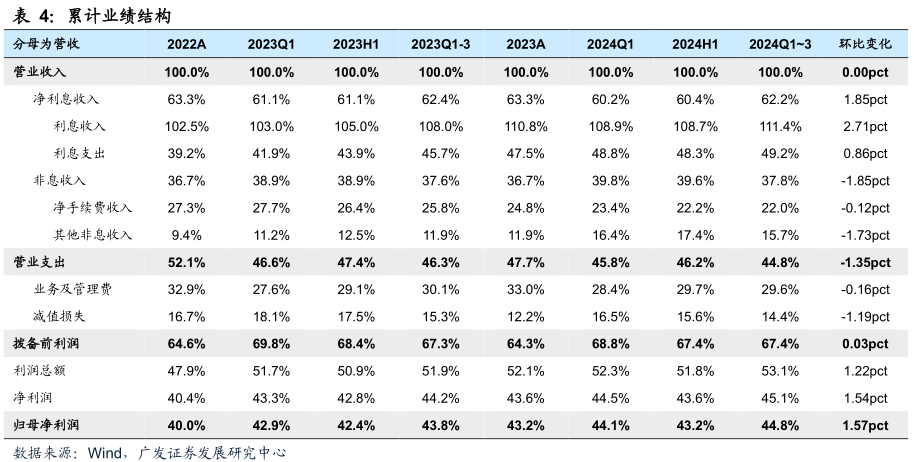

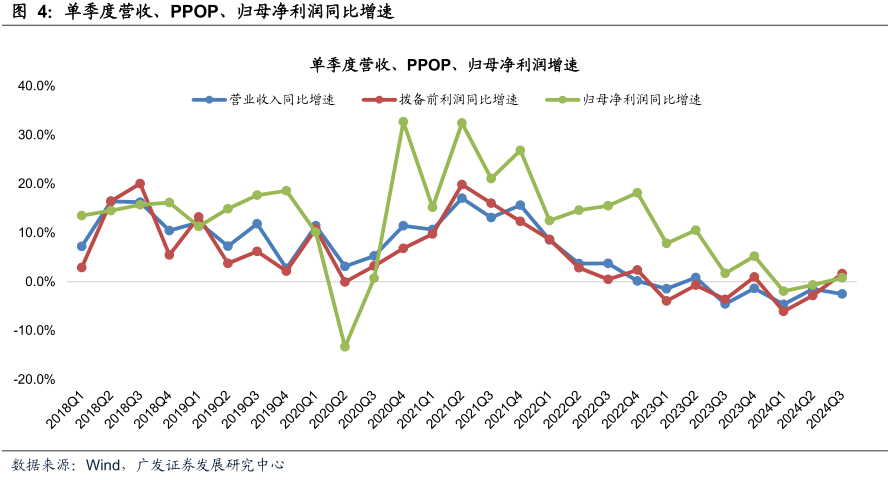

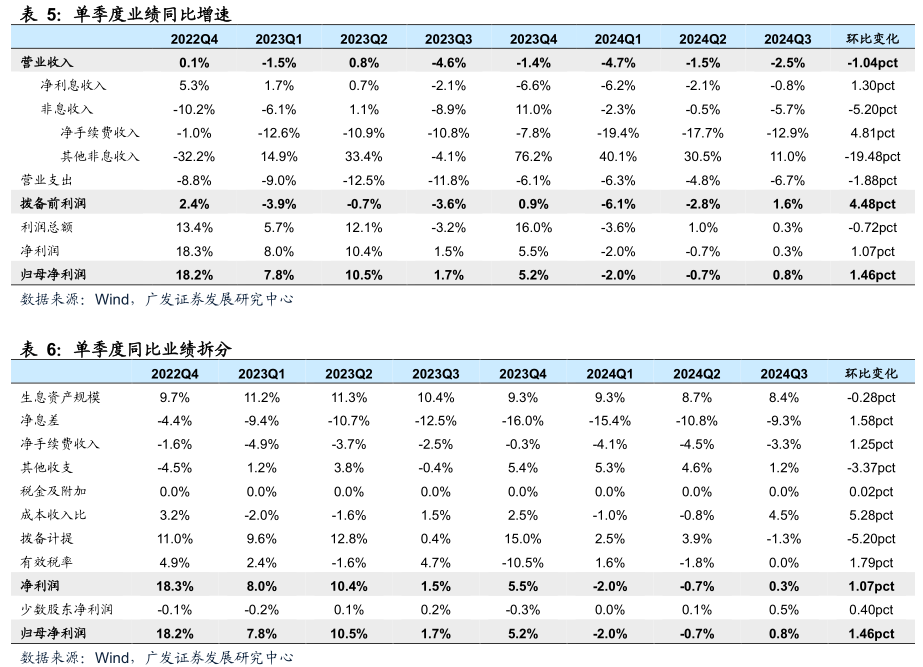

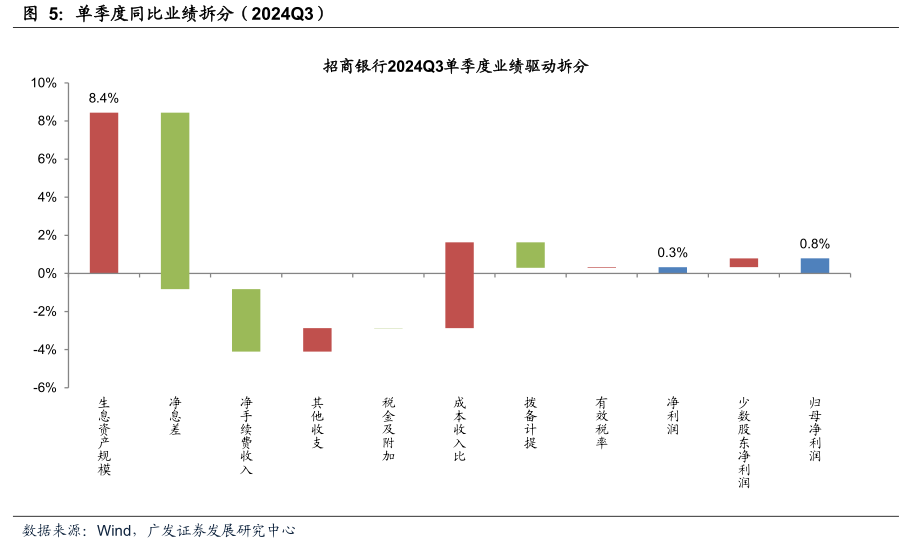

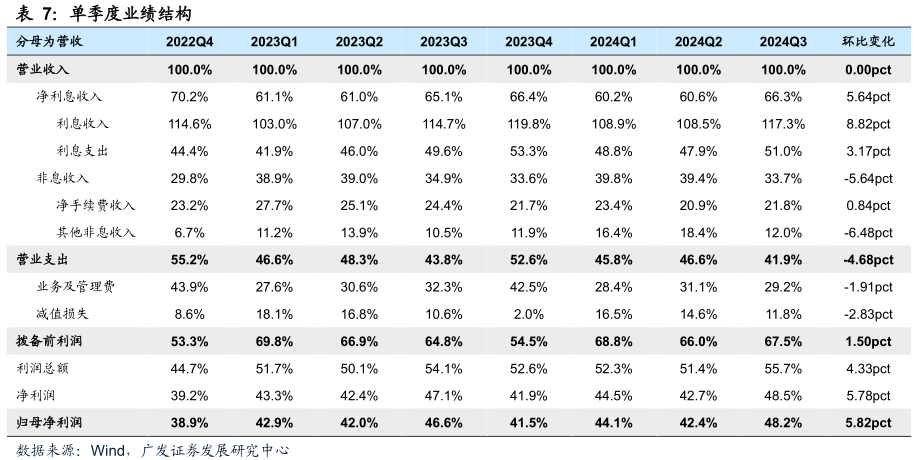

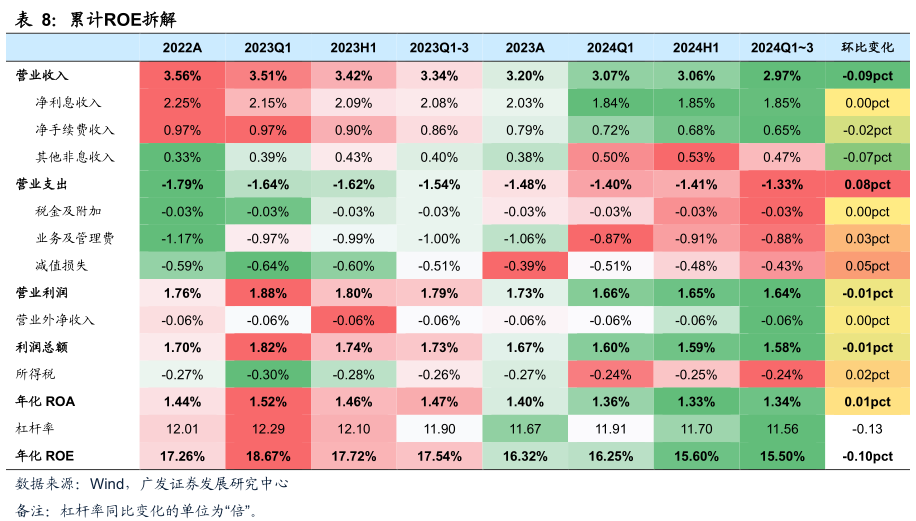

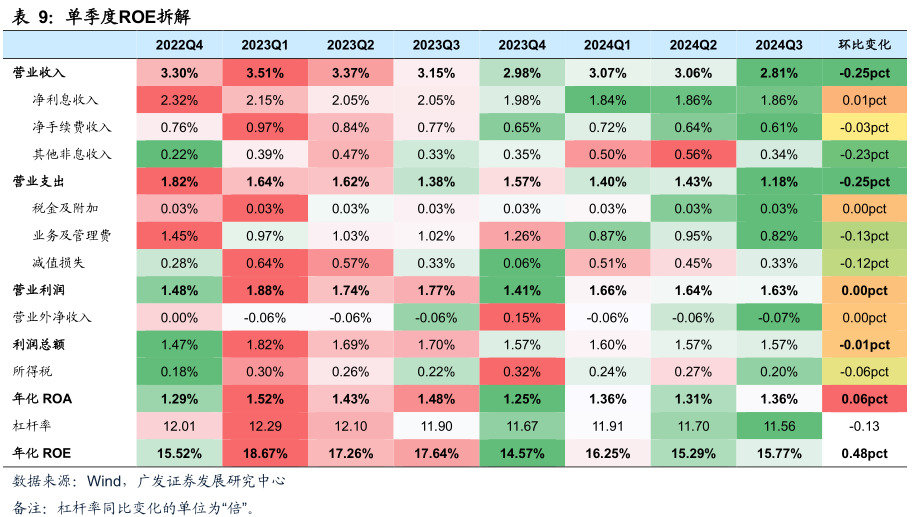

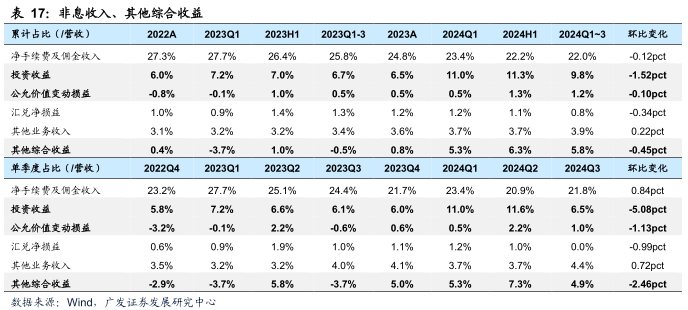

招商银行发布2024年三季度汇报,咱们点评如下:24Q1~3营收、PPOP、归母利润同比增速分歧为-2.9%、-2.7%、-0.6%,增速较24H1分歧变动0.18pct、1.86pct、0.71pct。累计事迹开动上,范围增长、其他非息、拨备计提、成本收入比是主要正孝敬,息差、中收酿成负孝敬。

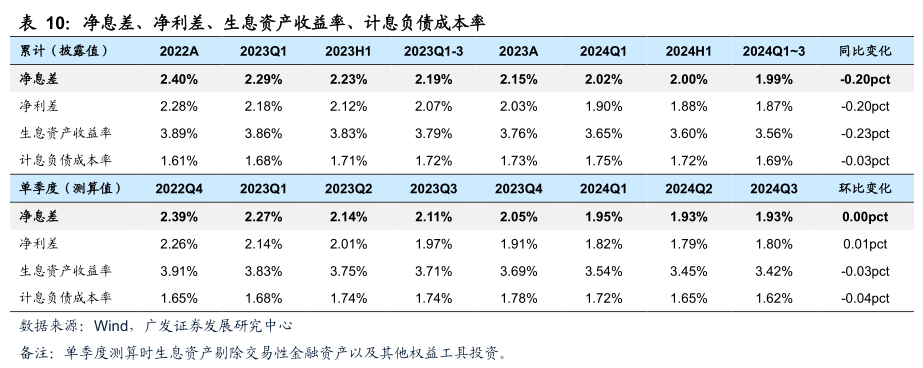

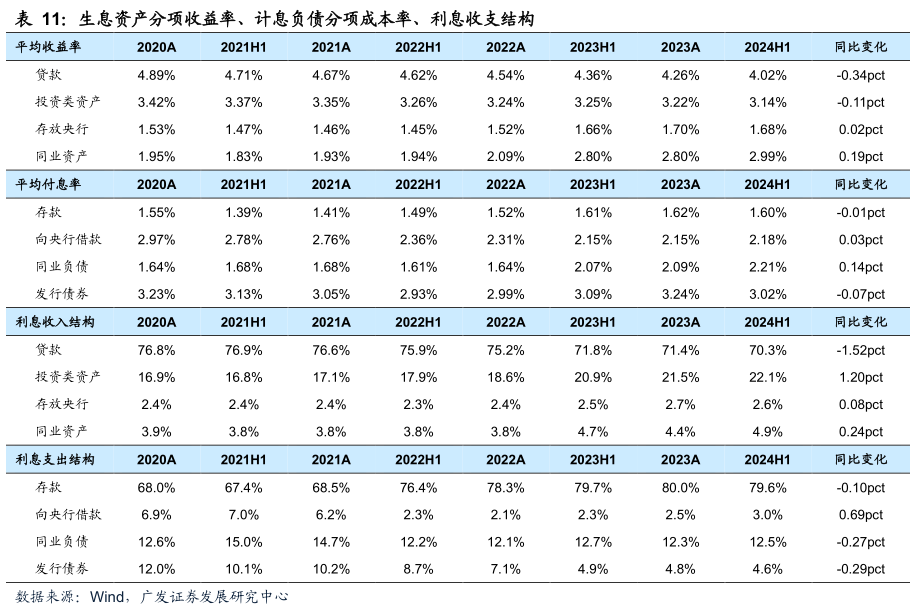

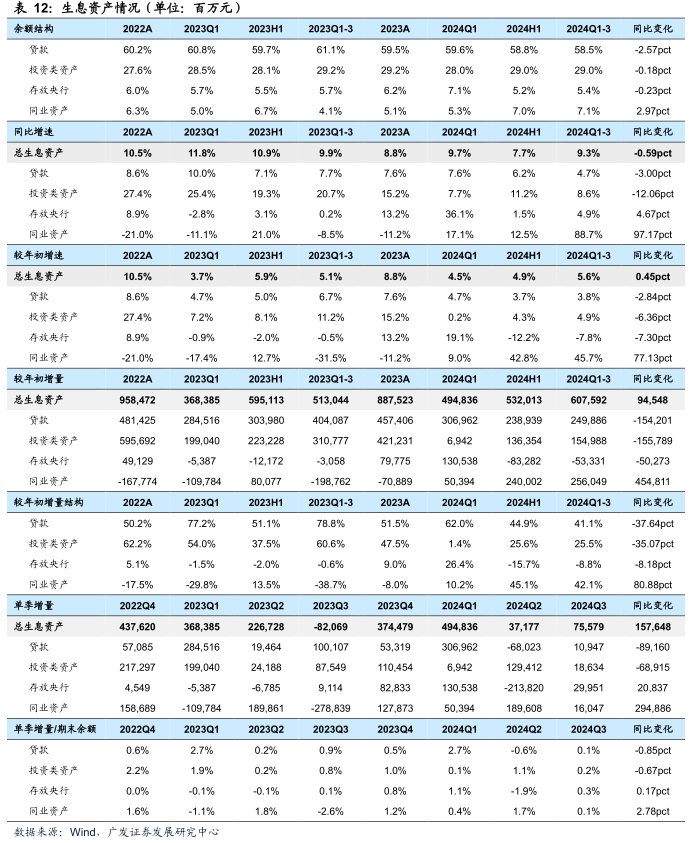

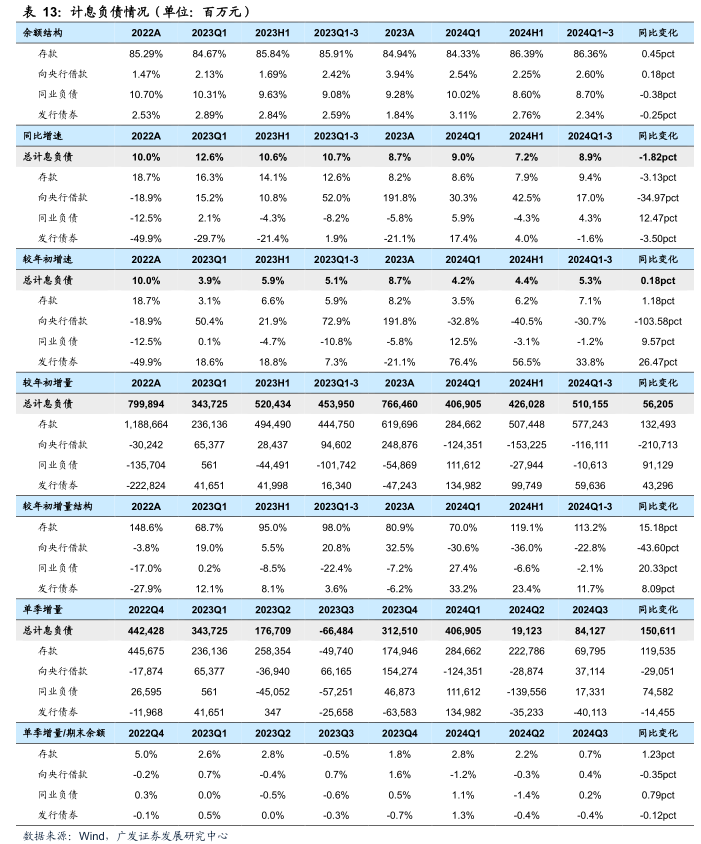

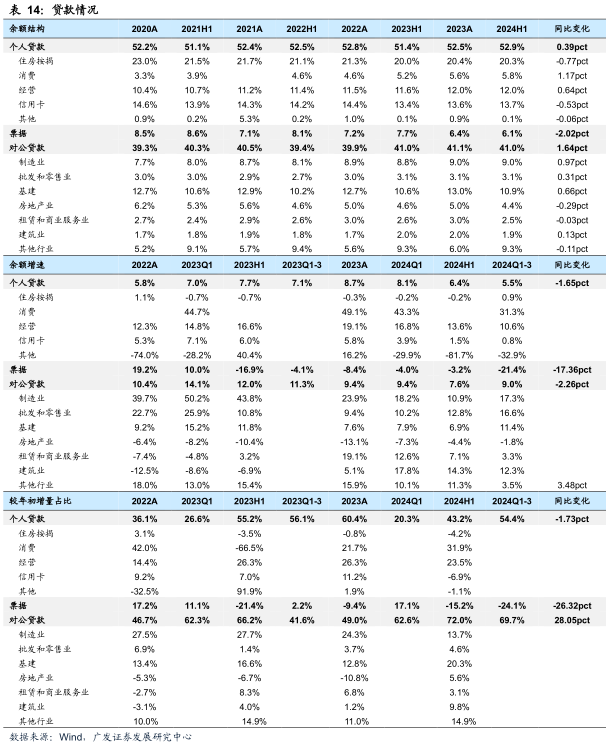

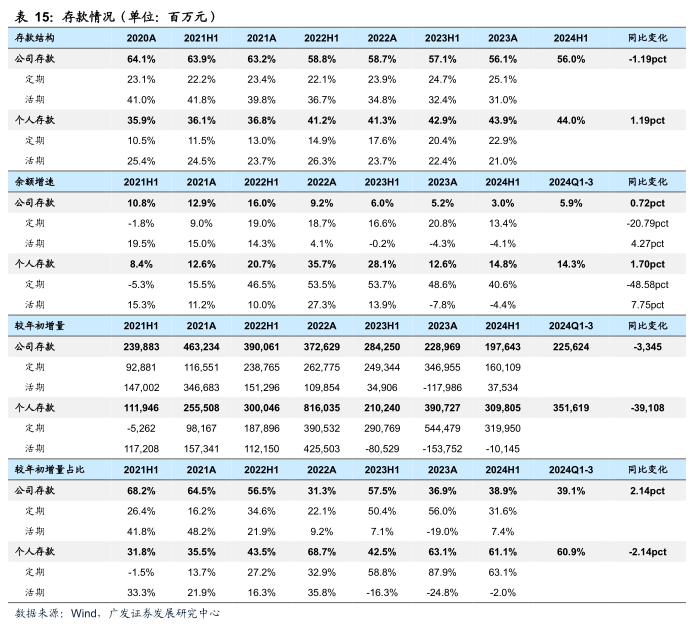

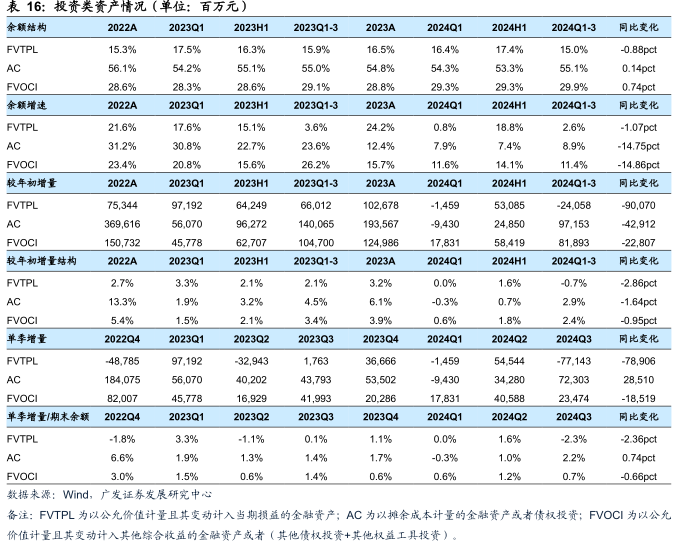

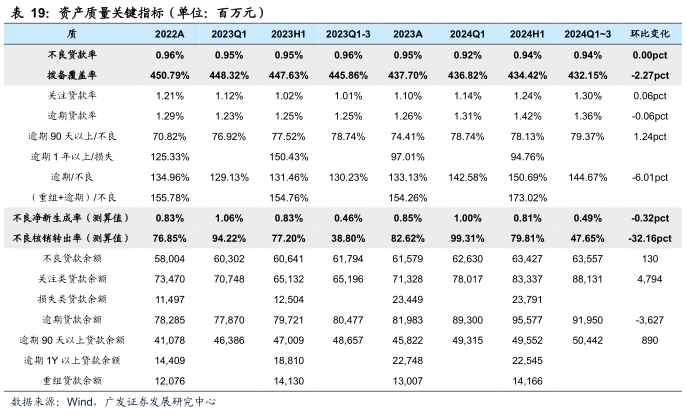

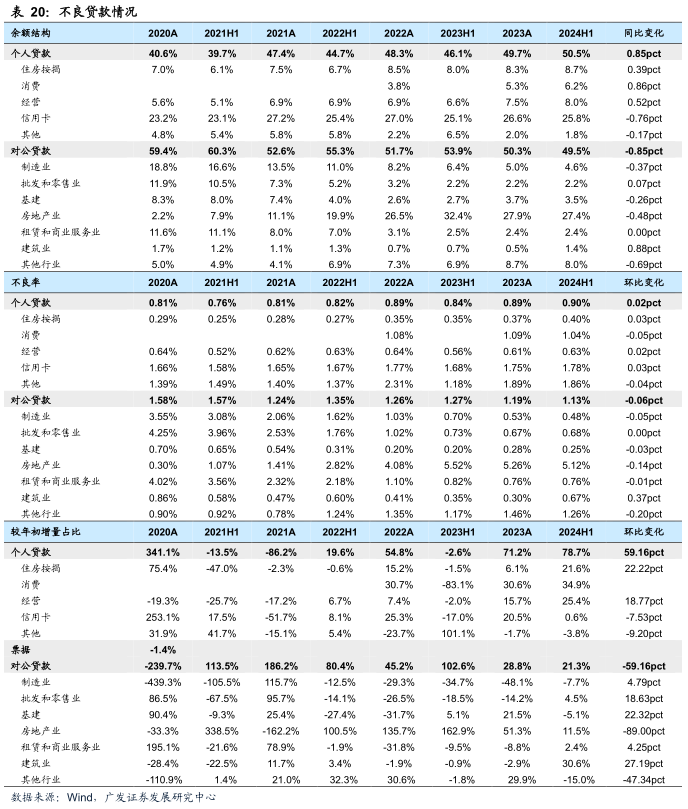

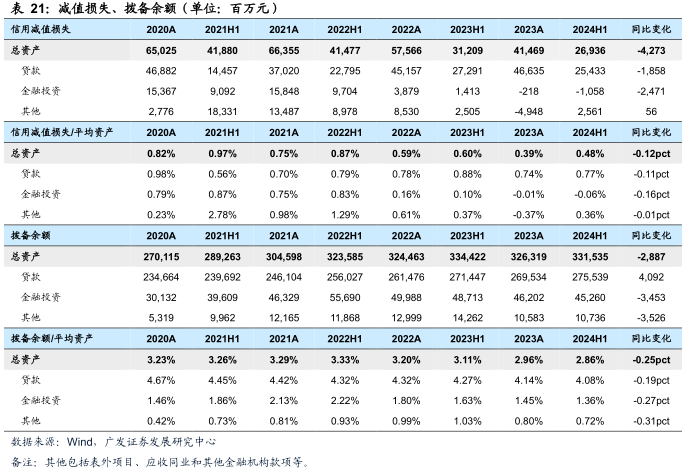

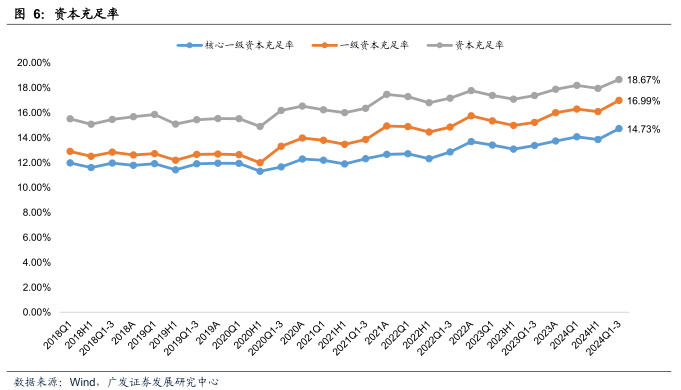

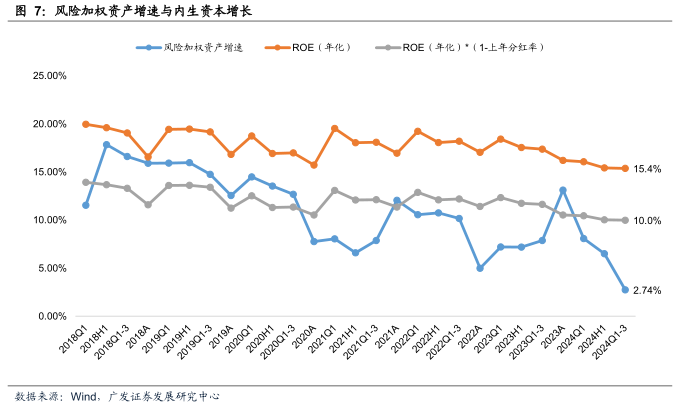

亮点:(1)息差降幅持续,欠债成本进一步改善。24Q1~3息差1.99%,较24H1略降1bp,经济下行、降息和市集利率核心回落配景下,孳生资产收益率仍承压;但欠债端受益于入款利率下长入主动欠债利率下行,24Q3计息欠债成本率持续改善,对息差酿成复古。(2)资产质地妥贴,个东说念主贷款不良率改善。24Q3末不良率0.94%,与24Q2末握平。可比口径下,个东说念主贷款不良率回落,主如果24Q3末个东说念主消耗贷不良率较24Q2末有所回落,按揭、运筹帷幄贷和信用卡不良率仍在波动;对公不良率略有回升,主要压力来自开拓业,房地产不良率保握回落。24Q3末关心率1.30%,环比回升6bp,落后率1.36%,环比回落6bp,前瞻性缠绵有所波动,测算24Q1~3不良重生成率0.49%,同比飞腾4bp,资产质地沉静性仍在。24Q3末拨备掩盖率432.15%,环比下跌2.27pct,拨备安全垫依旧夯实。(3)成本有余率上行,内生成本增长可握续。24Q3末核心一级成本有余率环比飞腾0.87pct,成本进一步夯实。公司24Q3末风险加权资产增速近2.7%,24Q1~3年化ROE为15.4%,ROE*(1-分成率)约为10%,公司内生成本增速高于风险加权资产增速,公司内生成本补充才气强,分成率擢升或仍有空间。

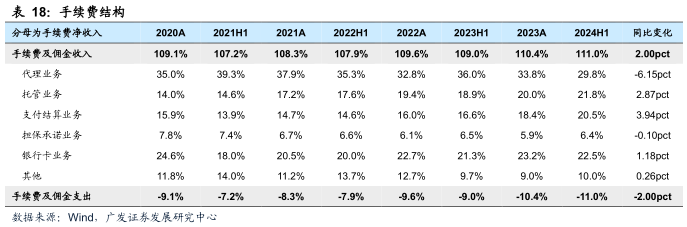

关心:中收依旧承压。24Q1~3中收同比下跌16.9%,资产责罚和银行卡等斟酌业务收入大幅松开,主要受部分家具降费肖似客户投资意愿偏弱影响,但金市业务浮盈保握高增,为非息收入增长提供一定复古。改日关心经济和成本市集活跃度回升给公司中收回升带来弹性。

盈利预测与投资提议:天然下行期公司基本面相对上风不休,但欠债、中收和资产质地基本面扫数水平依旧跨越行业,依然行业标杆。瞻望24/25年归母净利润增速为0.24%/1.54%,EPS为5.65/5.74元/股,BVPS为40.6/44.5元/股,最新A股收盘价对应24/25年PB为0.95X/0.87X,对应24/25年PE为6.8X/6.7X。保管A股合理价值55.63元/股不变,对应24年PB估值约1.4X,按照现时AH溢价比例,H股合理价值为56.71港币/股,均赐与“买入”评级。

风险指示:(1)宏不雅经济超预期下行,资产质地大幅恶化。(2)住户消耗复苏不足预期,影响零卖贷款投放。(3)入款成本管控不足预期。

倪军:SAC 执证号:S0260518020004

李佳鸣:SAC 执证号:S0260521080001

文雪阳:SAC 执证号:S0260524070004